Gelir geçici vergi nedir? Geçici vergi beyannamesi nasıl düzenlenir ? ve nasıl hesaplanır ? bu günkü yazımızda sizler için bu soruların cevaplarını arayacağız.

Öte yandan, yazımızda Geçici Vergi Beyannamesi ve ekleri ile ilgili ayrıntıları Beyanname Düzenleme Programı (BDP) üzerinden de inceleyeceğiz.

Ayrıca, bir sonraki yazımızda Kurumlar Geçici Beyannamesi ile ilgili ayrıntıları ayrıca ele alacağız.

Yazımızda, sadece Gelir Geçici Vergi Uygulaması incelenecektir.

Gelir Geçici Vergi Nedir ?

Öncelikle, Geçici verginin ne olduğunu inceleyelim

- “Gelir Geçici Vergi”, gelir vergisi mükelleflerinin, 3 er aylık dönemler itibariyle ödediği kar üzerinden alınan bir vergidir.

- Aslında geçici vergi, yıllık gelir vergisinin yıl içerisinde taksitler halinde peşin ödenmesidir.

- Bu nedenle, peşin vergi olarak da adlandırılmaktadır.

- Yıl içerisinde ödenen bu vergiler, ilgili yılın gelir vergisinden mahsup edilmektedir.

- Her yıl geçici vergi oranları Maliye Bakanlığı tarafından ilan edilir.

- Örneğin, 2022 Yılında Geçici Vergi %15 olarak uygulanacaktır.

- Hesaplanacak Gelir Vergisi de bu oranlar esas alınarak bulunur.

- Geçici vergi 2022 yılına kadar 4 dönem olarak uygulanmakla birlikte 2022 yılından itibaren 4. dönem geçici vergi uygulanmayacaktır.

Geçici vergi uygulamasının amacı,

- Devletin vergi tahsilatını, mükelleflerden 3 er aylık dönemlerde peşinen alması ile vergi tahsilini daha erken yapabilmesi,

- Vergi mükelleflerinin de vergi yükünü ödeme açısından kolaylaştırmasıdır.

Gelir Geçici Vergiye Tabi Olan Mükellefler kimlerdir?

- Gerçek usulde vergilendirilen, ticari kazanç elde eden gerçek kişiler,

- Serbest meslek erbapları,

- Adi ortaklıkların, ortakları

- Kolektif şirket ortakları,

- Komandit şirketlerde komandite ortaklar, gelir geçici vergiye tabi mükelleflerdir.

Kimler Gelir Geçici Vergi Ödemezler ?

- Basit Usulde vergilendirilenler,

- Yıllara sari inşaat ve onarım işi yapan gerçek kişiler ( sadece bu iş ile ilgili gelirlerinden )

- Ücret geliri elde eden gerçek kişiler,

- Menkul sermaye iradı elde edenler,

- Gayrimenkul sermaye iradı elde edenler,

- Zirai kazanç sahipleri gerçek kişiler,

- Diğer kazanç ve irat elde edenler,

- Kazançları vergiden istisna edilen serbest meslek erbapları,

- Noter bulunmayan yerler için, Adalet Bakanlığı tarafından geçici yetkili noter yardımcısı olarak görevlendirilenler

bu faaliyetleri dolayısıyla Gelir Geçici Vergi ödememektedir.

Ancak, bu kişiler geçici vergi kapsamına giren diğer ticari veya mesleki kazançlarına ilişkin gelir geçici vergi beyannamesi düzenleyip oluşacak vergiyi ödemeleri gerekmektedir.

Geçici Vergi Beyan Ve Ödeme Dönemleri

Geçici Vergi beyannamesi, yıl başından itibaren üçer aylık dönemleri takip eden 2. ayın 17. gününe kadar verilir ve ödenir.

Böylelikle, Geçici Vergi Dönemleri aşağıdaki gibi olacaktır.

| Dönemler | İlgili Aylar | Beyan ve Ödeme Tarihleri |

| 1.Dönem | Ocak-Şubat-Mart | 17 Mayıs |

| 2.Dönem | Nisan-Mayıs-Haziran | 17 Ağustos |

| 3.Dönem | Temmuz-Ağustos-Eylül | 17 Kasım |

| 4.Dönem | Ekim-Kasım-Aralık | 17 Şubat |

2022 yılından itibaren 4. Dönem Geçici Vergi uygulanmayacaktır.

Gelir Geçici Vergi Nasıl Hesaplanır?

Aşağıda, Gelir Geçici Verginin nasıl hesaplandığını adım adım inceleyelim.

Ticari Karın Tespit Edilmesi

Verginin hesaplanabilmesi için öncelikle işletmenin elde ettiği gelirler, katlandığı maliyetler ve yapmış olduğu giderler incelenerek, ticari kar elde edilir.

- Ticari Kar, işletmenin ilgili dönemde elde etmiş olduğu gelirlerden, maliyet ve giderlerin çıkarılması ile elde edilen sonuçtur.

- Ticari Kara, kanunen kabul edilmeyen giderler ve vergiye tabi olmayan gelirler dahil değildir.

Öncelikle, bilançoya tabi mükelleflerin ticari karlarının hesaplanması için 3’er aylık dönem sonu işlemleri yapılır.

- Dönem Sonu işlemleri ve karın tespiti için, aşağıdaki yazımızı inceleyip bu noktadan devam ediniz.

- Bilançoya tabi olmayan mükellefler ise İşletme hesap özeti üzerinden ticari kar hesaplaması yapabilirler.

Geçici Verginin Hesaplanması

- İlgili dönemi kapsayan ticari kar hesaplaması yapıldıktan sonra geçici vergi aşağıdaki gibi hesaplanmaktadır.

| HESAPLAMA | AÇIKLAMA | |

| Ticari Kar | ||

| Kanunen Kabul Edilmeyen Giderler ( K.K.E.G ) | (+) | Gelir Vergisi Kanununa göre indirilemeyecek giderlerdir. |

| Geçmiş Yıl Zararları | (-) | En fazla son 5 yıllık zararlar matrahtan düşülebilir. |

| İstisna ve İndirimler | (-) | Kanunlarda gelir vergisinden düşülebilecek nitelikteki AR-GE Giderleri, bağışlar ve diğer İşlemler |

| SONUÇ | (=) | GEÇİCİ VERGİ MATRAHI |

| Geçici Vergi Matrahı x Vergi Oranı | İlgili yılın Geçici vergi oranı ile matrah çarpılır. | |

| Önceki Dönemlerde Ödenen Geçici Vergi | (-) | Mali yıla ait önceki Geçici Vergi ödemeleri |

| Mahsup edilecek Tevkifat | (-) | Bankaların, mevduat faizleri üzerinden tevkif ettikleri stopaj |

| SONUÇ | (=) | ÖDENECEK GEÇİCİ VERGİ |

Gelir Geçici Vergi Beyannamesi Nasıl Düzenlenir ?

Bu başlık altında Gelir Geçici Vergi Beyannamesi kulakçıklarının nasıl doldurulması gerektiğini inceleyeceğiz.

Şimdi, “Beyanname Düzenleme Programı” üzerinden ayrıntılı olarak geçici vergi beyannamesinin nasıl Düzenleneceğini inceleyelim.

GGEÇİCİ Beyannamesi Kulakçıkları

Öncelikle, gelir geçici vergi beyannamesi içerisinde yer alan kulakçıkları inceleyelim.

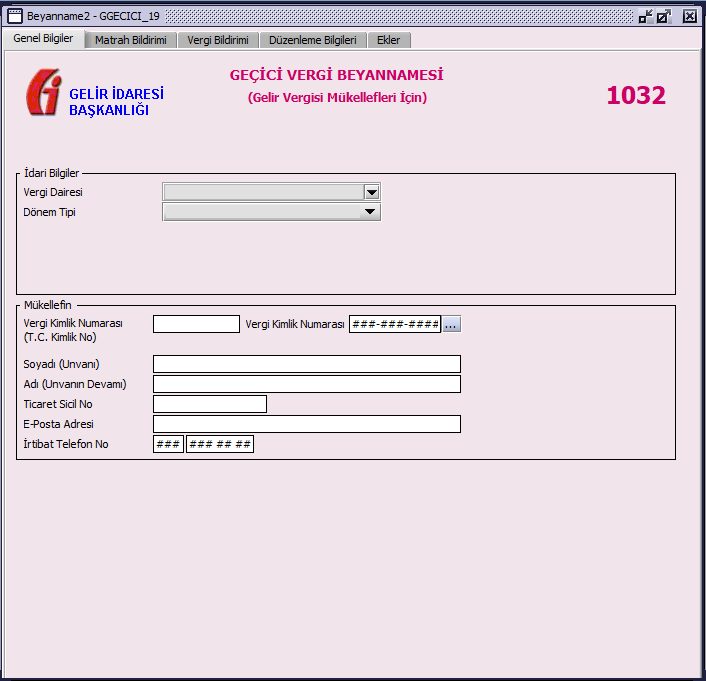

Genel Bilgiler Kulakçığı

Genel bilgiler kulakçığında beyan verecek mükellef ile ilgili,

- Mükellef Vergi Dairesi

- Dönem Tipi ( Normal Dönem / Özel Hesap Dönemi)

- Geçici Vergi Dönemleri (örneğin, 1. Vergi Dönemi / 2021 )

- Vergi Kimlik Numarası (T.C. Kimlik No)

- Soyadı (Unvanı), Adı (Unvanın Devamı)

- Ticaret Sicil No,

- E-Posta Adresi,

- İrtibat Telefon No,

Bilgileri doldurulmalıdır.

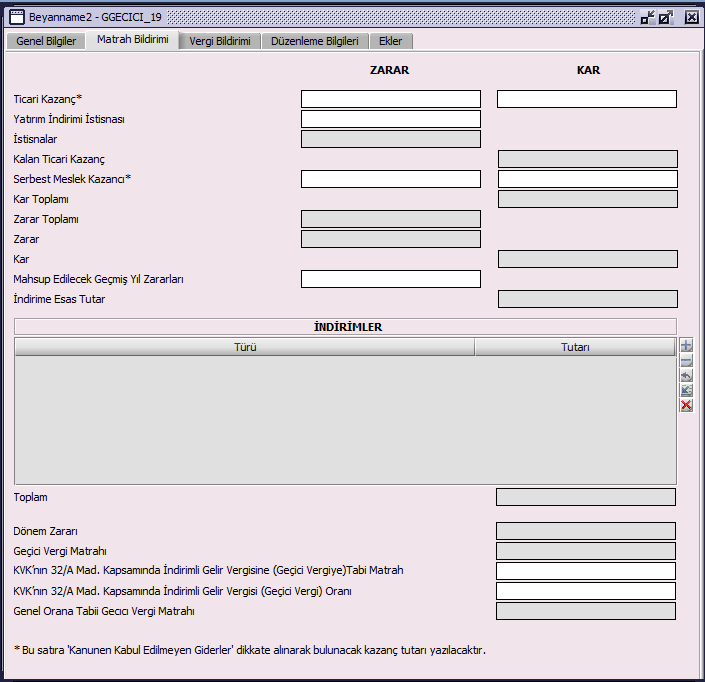

Matrah Bildirimi Kulakçığı

Ticari Kazanç kısmına, mükellefin beyan dönemine göre 3,6,9 veya 12 aylık kar veya zarar tutarı yazılır.

- Bu bölüme yazılacak tutar içerisinde K.K.E.G. dikkate alınarak hesaplanan kar veya zarar yazılmalıdır.

Yatırım İstisnası kısmına beyan dönemine göre 3,6,9 veya 12 aylık yatırım indirimi toplam tutarı yazılır.

- Kar olmaması durumunda bu kısım doldurulmaz.

Kalan Ticari Kazanç kısmı, “Ticari Kar – Yatırım İndirimi” sonucunu otomatik olarak vermektedir.

Serbest Meslek Kazancı bölümünde 3,6,9 veya 12 aylık “Zarar” veya “Kar” bilgisi yazılmalıdır.

Not: Ticari veya serbest meslek kazancı bölümlerinde kar ve zarar kısımları aynı anda doldurulamaz.

Mahsup edilecek geçmiş yıl zararları, bölümünde en fazla 5 yıllık geçici vergi matrahından düşülecek zararlar yazılmalıdır.

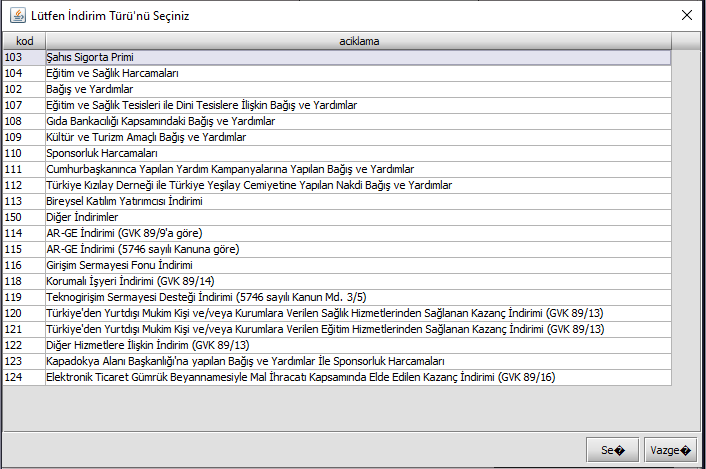

İndirimler Bölümünde yer alan aşağıdaki bağış, yardım ve diğer indirimler seçilerek ilgili tutarlar yazılmalıdır.

- Bu indirimler Geçici Vergi Matrahından sistem tarafından otomatik olarak düşülmektedir.

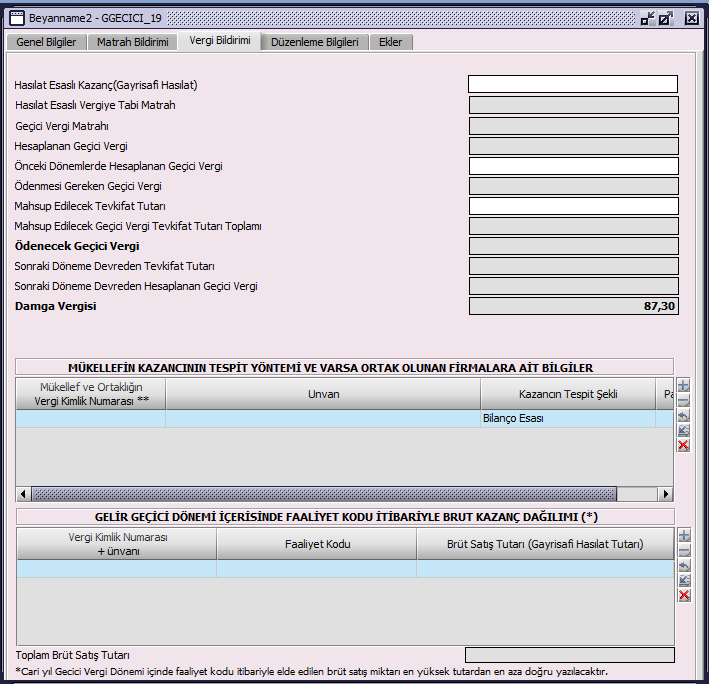

Vergi Bildirimi Kulakçığı

- Geçici Vergi Matrahı,

- Hesaplanan Geçici Vergi,

- Önceki Dönemlerde Hesaplanan Geçici Vergi,

- Ödenmesi Gereken Geçici Vergi,

- Mahsup Edilecek Tevkifat Tutarı,

- Mahsup Edilecek Geçici Vergi Tevkifat Tutarı Toplamı,

- Ödenecek Geçici Vergi,

- Sonraki Döneme Devreden Tevkifat Tutarı,

- Damga Vergisi alanları,

- Kazancın Tespit Yöntemi” tablosu bulunur.

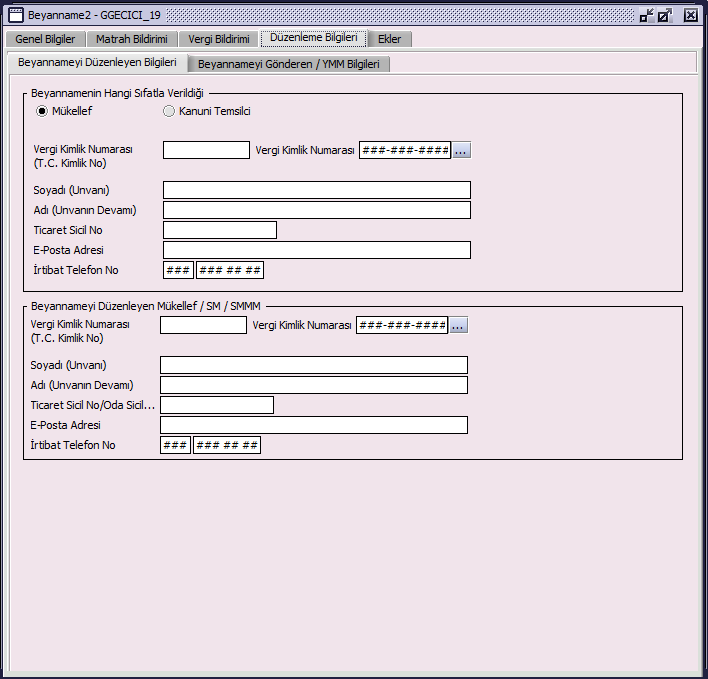

Düzenleme Bilgileri Kulakçığı

Düzenleme bilgileri kulakçığında ise beyannamenin hangi sıfatla verildiği, SMMM/YMM bilgileri ve mükellef bilgileri yer almaktadır.

Ekler Kulakçığı

Dönem Sonu Muhasebe İşlemleri Nasıl Yapılır?