“KDV-2 beyannamesi Nasıl Düzenlenir?” başlığı altında esas itibariyle beyannamenin verilme şekli, düzeltme işlemleri, beyanın sorumluluğu gibi konuları ele alacağız.

KDV tevkifatı kapsamlı ve karmaşık bir konu olduğundan dolayı, siz okurlarımıza tam tevkifat ve kısmi tevkifat konularını daha önce bir çok alt başlık olarak sunduk.

Bu yazımızda, hem konunun toparlanması amacıyla hem de tekrar amacıyla ele aldığımız konuları alt başlıklar halinde tekrar gözden geçireceğiz. Dilerseniz konuları hatırlamak için yazı içerisindeki yönlendirmelerle alt başlıklara geçiş yapabilirsiniz.

Gelecek günlerde tüm beyannameleri ve bir çok farklı konuyu tek tek ele alacağız.

Sitemizin kuruluş amacı olan, muhasebe ile ilgili göz dostu, özenli ve özgün içerikler üretme çabamızı takdir eden bizlere destek olan okurlarımıza teşekkürü bir borç biliriz.

KDV Tevkifatı

Tam Tevkifat

Kısmi Tevkifat

Kısmi Tevkifat Uygulanacak Hizmetler

Kısmi Tevkifat Uygulanacak Mal Teslimleri

KDV-2 Beyannamesi Nasıl Beyan Edilmelidir?

KDV-2 Beyannamesi daha önceki yazılarımızda da anlattığımız üzere, devletin vergi alacağını güvence altına alması amacıyla, bazı hizmet ve mal teslimleri için, belirli alıcılar tarafından tevkif edilen KDV tutarlarının beyan edildiği beyannamedir.

Yazımızda Beyannamenin nasıl verileceği hususlarına değinilecektir.

KDV tevkifatı ile ilgili ayrıntılı bilgiye aşağıdaki bağlantıdan ulaşabilirsiniz.

Alıcıların Tevkifat Beyanı

Alıcılar, tevkifatın yapıldığı vergilendirme dönemi içerinde, tevkif edilen kdv tutarını ödemekle yükümlüdür. (Genel Bütçeli İdareler Hariçtir.)

5018 sayılı Kanuna ekli cetvellerde yer alan idare, kurum ve kuruluşların tevkifata tabi alımlarına ait ödemeler, genel bütçe ödenekleri dışındaki bir kaynaktan yapılması durumunda, tevkifat, KDV-2 beyannamesi ile

beyan edilip ödenecektir.

KDV Tevkifatı ile sorumlu tayin edilenlerin, tevkifatı beyan etmemeleri veya eksik beyan etmeleri halinde, vergi tutarı için ikmalen veya resen tarhiyat yapılarak vergi ziyaı cezası ve gecikme faizi hesaplanması gerekmektedir.

Sorumlu tarafından beyan edilmeyen veya eksik beyan edilen tevkifat tutarının, satıcılar tarafından beyan edilmesi durumunda, yapılacak tarhiyatta vergi aslı dahil edilmezken, söz konusu durumda vergi satıcılar tarafından ödenene kadar gecikme faizi uygulanacaktır.

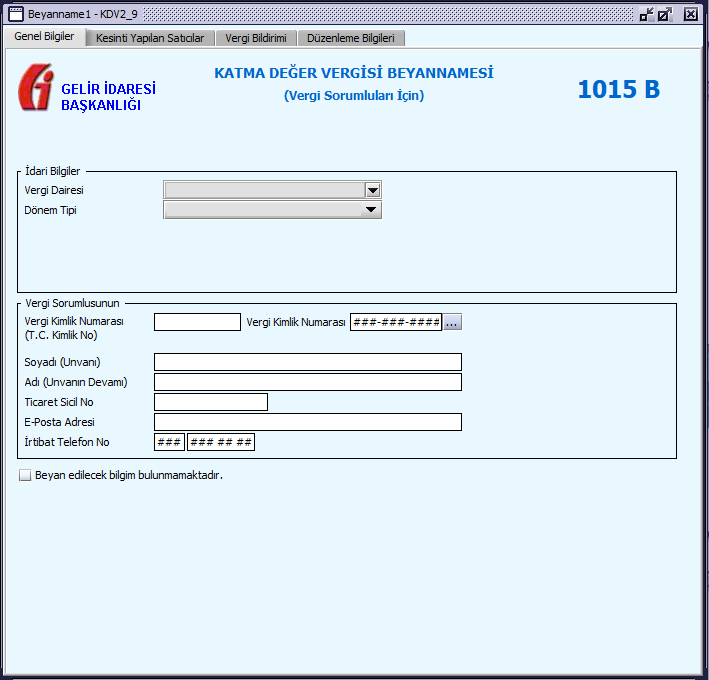

KDV-2 Beyannamesi Kulakçıkları

Genel Bilgiler

Tevkifat yapmakla sorumlu alıcılar, kendi sicil bilgilerini dolduracaklardır.

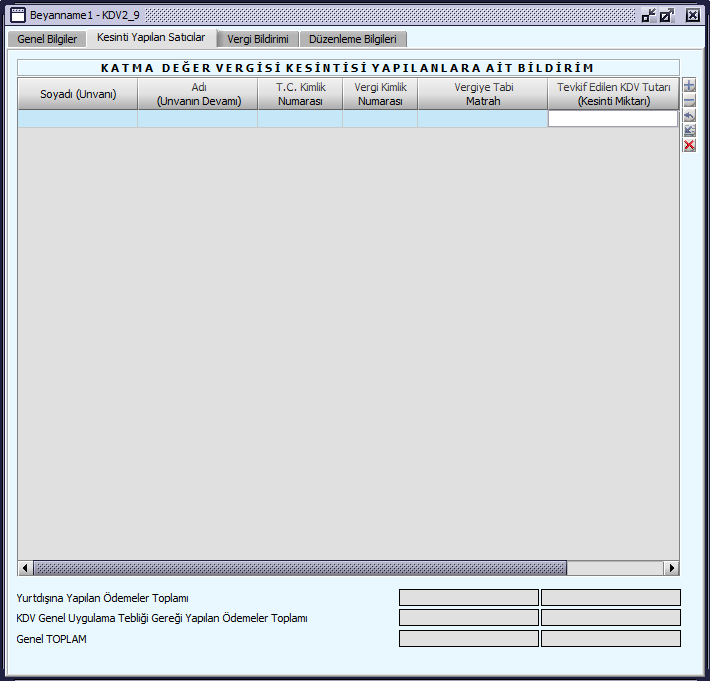

Kesinti Yapılan Satıcılar

Tevkifata tabi mal veya hizmet teslimini yapan satıcılarla ilgili kimlik bilgileri ve tevkifata tabi teslime ilişkin matrah ve tevkifat tutarları doldurulacaktır.

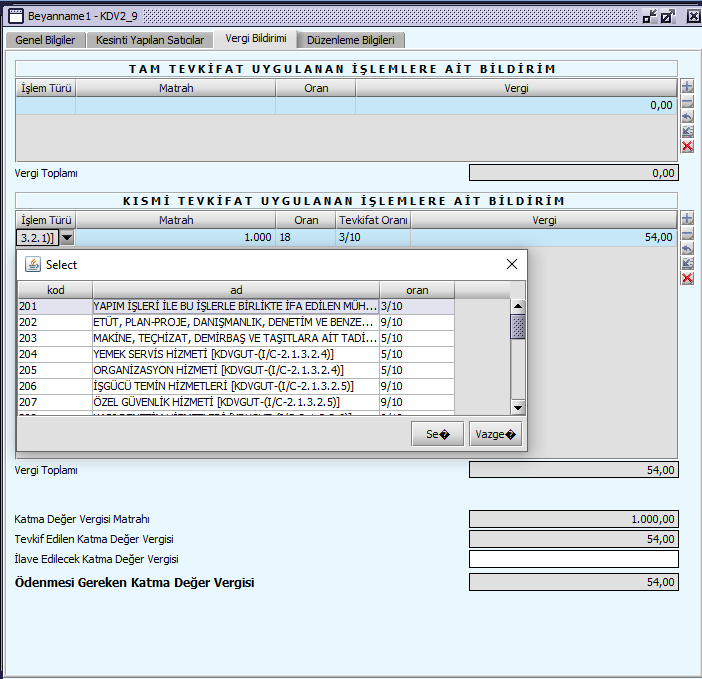

Vergi Bildirimi

Tam ve Kısmi Tevkifata ilişkin, matrah, oran ve işlem türleri seçilmekte olup, bu bilgiler girildiğinde tevkifat oranı ve vergi otomatik olarak program tarafından hesaplanmaktadır.

Kısmi Tevkifata ait bildirimler bölümindeki vergi kısmında, teslime ilişkin kdv tutarının tamamı değil, KDV’nin alıcılar tarafından tevkif edilip beyan edilmesi gereken kısmı hesaplanmaktadır.

Tam tevkifata tabi işlem bildirimlerinde ise, alıcılar KDV nin tamamını ödemekle sorumlu oldukları için KDV tutarının tamamı hesaplanmaktadır.

Matrah Kısmında, Teslimin KDV Hariç tutarı, oran kısmında ise işlemin KDV oranı doldurulacaktır.

Satıcıların Tevkifat Beyanı

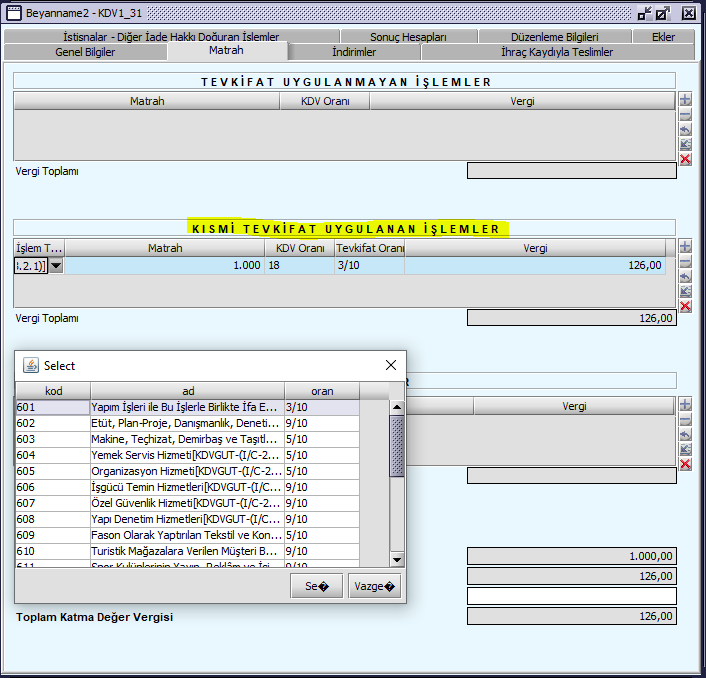

Satıcıların tevkifata tabi teslimlerinde, KDV-1 beyannamesinde, 2 bölüme kayıt yapmaları gerekmektedir.

Bu bölümler, “Matrah” ve “İstisnalar-Diğer İade Hakkı Doğuran İşlemler” bölümleri olarak karşımıza çıkmaktadır.

Matrah Kulakçığı

Matrah Kulakçığında, Teslime ait Kdv hariç tutar matraha yazılarak işlem türü, kdv oranı seçilmelidir.

Sonrasında tevkifat oranı ve vergi otomatik olarak gelecektir.

Çıkan tutar, satıcıların ödemesi gereken tevkifata tabi olmayan KDV dir.

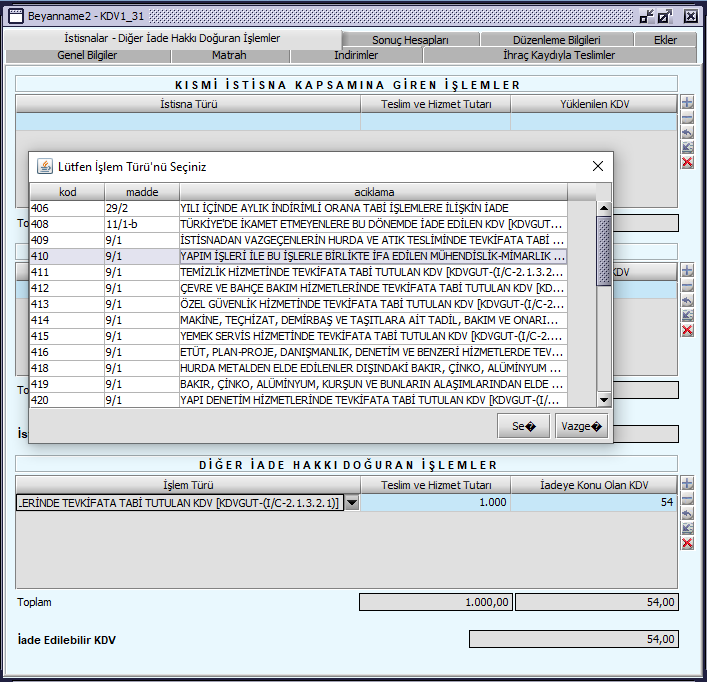

İstisnalar-Diğer İade Hakkı Doğuran İşlemler Kulakçığı

Kulakçıkta, “Teslim ve Hizmet Tutarı” bölümüne, teslime ait KDV hariç bedel yazılmalıdır. (Yukarıda “Matrah” alanına yazılan tutar ile aynı olmalıdır.)

“İadeye Konu Olan KDV” bölümüne, alıcı tarafından tevkifata tabi

olan sorumlu sıfatıyla beyan edilecek kdv tutarı yazılmalıdır.

Mükelleflerin, iade almak istemedikleri durumlarda bu tabloyu doldurmaları gerekmemektedir.

Yukarıdaki resimlerde doldurulan örneği inceleyecek olursak;

- Satıcı, KDV hariç 1.000 TL’lik bir yapım işini tevkifat yapmakla sorumlu bir alıcıya teslim etmiştir.

- Satıcı, oluşturacağı faturada 54 TL’yi “Hesaplanan Tevkifat” olarak belirtip alıcılardan tahsil edeceği genel toplamdan düşerek bu tutar kadar eksik tahsilat yapacaktır.

- (1000*18 = 180 TL) (180* 3/10= 54 TL)

- Alıcı, KDV-2 beyannamesi ile (1000*18 = 180) (180* 3/10= 54) işlemi sonucu çıkan 54 TL tevkifat tutarını yukarıda A-B-C şemalarındaki işlemleri yaparak beyan edecektir.

- Satıcılar, KDV-1 beyannamesinde, -D Şemasında tevkifata dahil olmayan 126 TL KDV’yi matrah kulakçığında gösterecektir.

- (180-54=126 TL)

- Satıcılar son olarak E şemasındaki sonradan başvuru yaparak iade alabilecekleri, alıcıların beyan edecekleri 54 TL KDV yi doldurarak beyan edeceklerdir.

KDV-2 Beyannamesi Düzeltme İşlemleri

- Tevkifat kapsamına alınan işlemlerde, mal iadeleri ve matrah değişiklikleri meydana gelebilir bu durumlarda düzeltme işlemleri yapılmalıdır.

- Tevkifata tabi malların iade edilmesi veya matrah azalması durumunda düzeltme işlemi sadece KDV’nin tevkifata tabi tutulmayan kısmı üzerinden yapılabilmektedir.

- Bu durumda sorumlu sıfatıyla beyan edilen KDV de herhangi bir değişiklik yapma imkanı bulunmamaktadır.

- Fiyat farkı, kur farkı ve benzeri nedenlerle matrahta artış olması halinde ise bu artışla ilgili olarak düzenlenecek faturalarda, tevkifat alt sınırı dikkate alınmadan KDV hesaplaması ve tevkifat uygulanması gerçekleşerek alıcılar tarafından sorumlu sıfatıyla beyan edilecektir.